Vroeger was alles anders. Toch? Zo ook met de rente. Herinnert u zich ook nog de tijden dat rentes in de dubbele cijfers kwamen? Dat léék overigens prachtig, maar de hypotheekrente was net zo hoog. Die periode ligt inmiddels al tientallen jaren achter ons en nu is de rente gezakt tot een cijfer achter de komma. Dit betekent nogal wat. Naast het feit dat uw spaargeld niet meer groeit, heeft het ook grote invloed op uw pensioen. Want de lage rente zorgt ook dat uw toekomstige lijfrente-uitkering een stuk lager is.

Hoe komt dit?

Hoe komt dit?

Dit heeft alles te maken met het feit dat de lijfrentevermogen niet meer groeit als u het laat uitkeren. Als de rente hoger is, dan groeit uw vermogen tijdens de uitkering, waardoor de uitkering per jaar hoger kan zijn.

Voorbeeld:

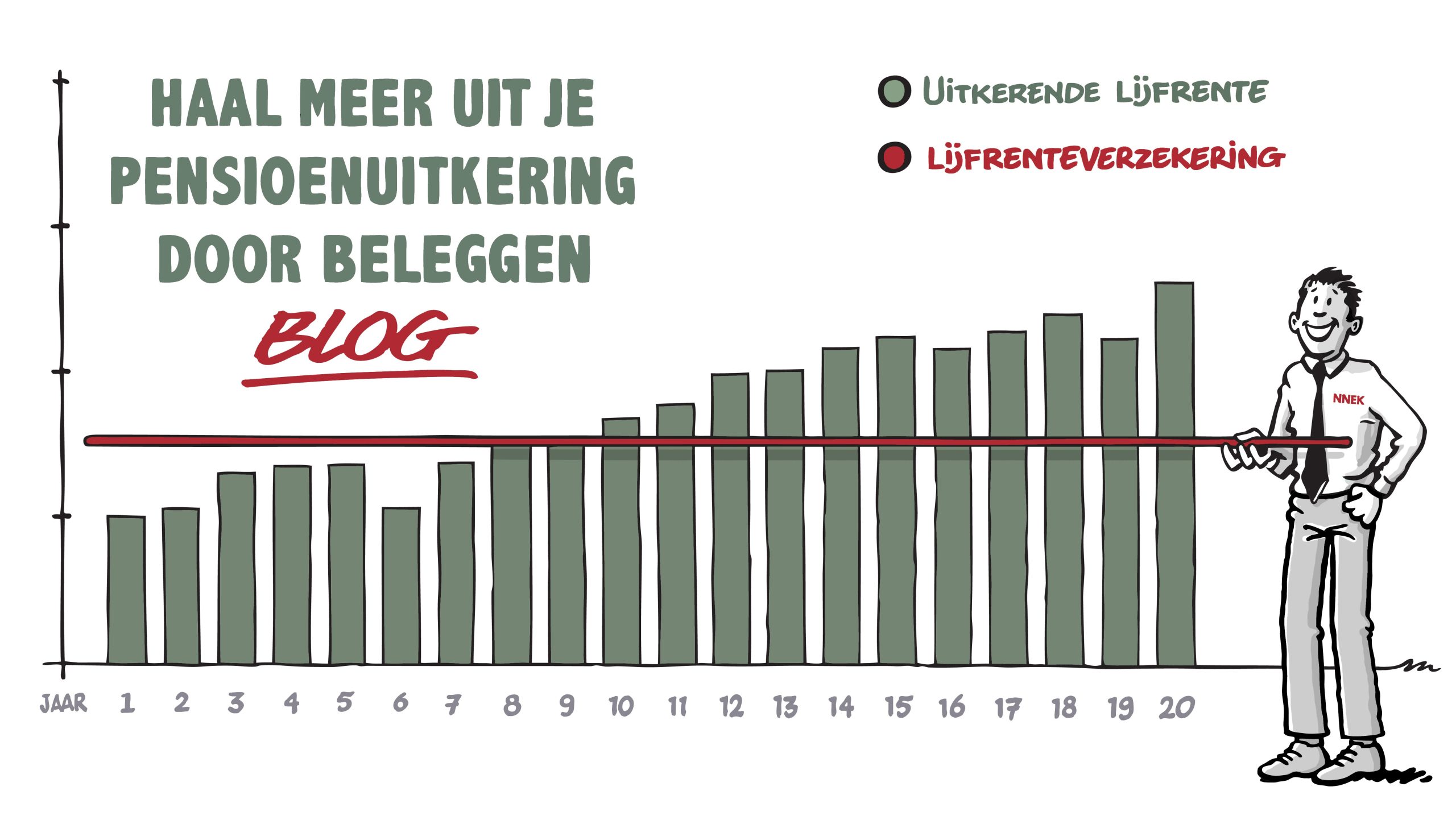

U heeft 100.000 euro en dat levert jaarlijks 4% op. Een ingewikkelde berekening leert ons dat u dan jaarlijks 11.855 euro ontvangt. Maar zakt de rente naar 0,5%? Dan ontvangt u nog maar 6.218 euro per jaar. Bijna een halvering dus van uw jaarlijkse uitkering. U snapt wat de consequenties hiervan kunnen zijn voor uw persoonlijke leven.

Alternatief

Steeds vaker krijgt men behoefte aan een hogere uitkering dan ze krijgen met een vaste uitkering bij een lijfrenteverzekering. Soms omdat de uitkering op basis van rente simpelweg te laag is voor het levensonderhoud, maar nog váker dat mensen het echt zonde vinden als hun verdiende vermogen niet op de beste manier wordt uitgekeerd. Een goed alternatief is om uw lijfrente-uitkering te beleggen, waardoor het verwachte rendement hoger kan zijn dan de gegarandeerde (lage) vaste rente. Dit betekent natuurlijk ook dat het risico toeneemt. Als uw belegging in de eerste jaren hard daalt, dan kan de uitkering uiteindelijk lager zijn dan de vaste uitkering. De keuze is dus altijd persoonlijk, want het hangt echt af hoeveel geld u minimaal nodig heeft per maand en of u in een tegenvallend beleggingsscenario toch voldoende inkomen heeft om van te leven.

Vaak kan een combinatie met uw AOW, een vaste uitkering van een lijfrenteverzekering en een variabele uitkering op basis van beleggingen u een betere opbrengst geven. Met een financieel adviseur kun je op zoek naar de juiste verhouding van de uitkeringen, zodat het aansluit bij uw wensen. U heeft tenslotte niet voor niets lange tijd vermogen opgebouwd om prettig van te leven!

We leven langer dan ooit…

We leven langer dan ooit… Vermogensscheiding in de praktijk

Vermogensscheiding in de praktijk In Nederland wordt nog steeds goed voor ons gezorgd, want ondanks de grote veranderingen in de demografie hebben we AOW. Dit staatspensioen is er voor iedereen die in Nederland woont. Woont u 50 jaar in Nederland dan heeft u recht op 100% AOW. Maar daar redden de meeste mensen het niet mee. Daarom sparen we (en dat is trouwens beleggen) massaal via pensioenregelingen via onze werkgever. Dit is nodig om ooit te kunnen genieten van de dan welverdiende oude dag. Lekker luieren, op de kleinkinderen passen of Nederland écht leren kennen.

In Nederland wordt nog steeds goed voor ons gezorgd, want ondanks de grote veranderingen in de demografie hebben we AOW. Dit staatspensioen is er voor iedereen die in Nederland woont. Woont u 50 jaar in Nederland dan heeft u recht op 100% AOW. Maar daar redden de meeste mensen het niet mee. Daarom sparen we (en dat is trouwens beleggen) massaal via pensioenregelingen via onze werkgever. Dit is nodig om ooit te kunnen genieten van de dan welverdiende oude dag. Lekker luieren, op de kleinkinderen passen of Nederland écht leren kennen.